Copyright © 2006-2025 高顿教育, All Rights Reserved. 网站地图

个税怎么算出来的?有税率表吗?怎么理解呢?

老师个税怎么算出来的,有税率表吗?

S同学

S同学- 2021-10-26 20:30:17

- 阅读量 312

-

老师 高顿财经研究院老师高顿为您提供一对一解答服务,关于个税怎么算出来的?有税率表吗?怎么理解呢?我的回答如下:

勤奋的同学,你好。

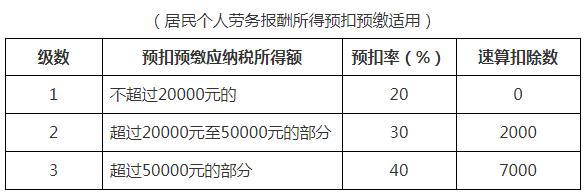

这个是属于劳务报酬所得,我们预缴时,这里收入超过了4000,所以预扣税额=收入(1-20%)•税率-速算扣除数=15000•(1-20%)•20%=2400

祝你学习愉快!

以上是关于税,个税相关问题的解答,希望对你有所帮助,如有其它疑问想快速被解答可在线咨询或添加老师微信。2021-10-26 21:14:17

其他回答

-

为什么这个税是600*6%?

为什么这个税是600 6%...

-

这题个税150是怎么算出来的?

9000-5000=4000*3%=120元 老师个税150...

-

社保人数和申报个税人数有必然联系吗?

社保人数和申报个税人数有必然联系吗,有的社保交的人数少,但是...

-

一个个独餐饮企业,员工很多,也要录入每月进行个税申报吗?

比如一个个独餐饮企业,员工很多,也要录入每月进行个税申报吗,...

-

如果11月份扣完社保后工资是11000元,怎么算当月个税呢?

如果11月份扣完社保后工资是11000元,怎么算当月个税?...

-

按个税最低预交税率统计给员工发工资每月最高能发多少?八千?

你好老师,按个税最低预交税率统计,给员工发工资,每月最高能发...

-

个税怎么退税呢?

个税怎么退税?...

-

计提和缴纳社保公积金、个税的分录具体到明细科目该怎么写?

公司有管理人员、销售人员、研发人员,有一个研发项目,那每月计...

-

为啥3月份应预扣的个税就是累计的427.5减去前面两个月已经扣过的285?

老师本题中的D项中的 285是啥意思...

-

甲乙公司都不用交个税,小王本人需要交吗?

你好老师,我想问下,假如小王同一个月在甲公司发工资4800,...

-

什么是税务师?职责、能力、技能全面揭秘

什么是税务师?税务师是一种专业从事税务服务、管理和咨询的职业人员,主要负责企业、个人的税收规划、纳税申报、税务审计等工作。他们需要深入了解税法和税收政策,并能够为客户提供合理的税务建议和解决方案。

2023-06-15 14:33:21 -

-

个税起征点是多少

个税起征点是多少?2018年的10月1日,开始实施5000元的个人所得税起征点;当薪资缴纳五险一金之后,纳税部分不超过5000元,不用缴纳个人所得税。下面阿茶老师和大家来详细讲一讲。

2023-06-15 13:49:52 -

进口关税查询是什么

进口关税查询就是通过商务部网站查各国税率,通过商务部各国贸易税费查询,可以查询各国进入中国的商品税率,也可以查询原产中国的货物,在其他国家的进口税率。

2023-06-15 13:44:02 -

-

投分送视同销售,换抵投视同销售吗?

教师回复: 亲爱的同学,你好~投分送视同销售,换投抵说的消费说中纳税人用于换取生产资料和消费资料、投资入股和抵偿债务等方面的应税消费 品,应当以纳税人同类应税消费品的最高销售价格作为计税依据计算消费税好好复习,有不明白的地方可以继续讨论哦~

-

技术转让所得应纳税额调减(扣除)的金额是多少?可否解释下?

教师回复: 勤奋的同学,你好。关于技术转让所得是有税收优惠的。政策概述: 一个纳税年度内,居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。技术转让所得=技术转让收入-技术转让成本-相关税费这里技术转让所得是900-300=600,然后其中500万免税,剩下100万减半征收,所以最后只有50万是征税的,所以技术转让所得一共是600,只有50需要交税,所以纳税调减550。希望我的回答能帮到你祝你顺利通过考试!

-

作为广宣费扣除标准的销售收入(营业收入)包含哪些?

教师回复: 亲爱的同学,你好~业务招待费、广告费和业务宣传费计算限度的基数都是销售(营业)收入,不是企业全部收入。销售(营业)收入包括销售货物收入、提供劳务收入等主营业务收入、让渡资产使用权(收取资产租金或使用费)收入等其他业务收入,还包括视同销售收入。但不含营业外收入和投资收益(从事股权投资业务的企业除外)学习加油,坚持就是胜利~

-

纳税人提供租赁服务采取预收款方式的,其纳税义务发生时间是何时?

教师回复: 同学你好:纳税人提供租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。本题选C。预祝考试顺利通过,加油!

-

生产车间,哪些计入制造费用,哪些计入管理费用?

教师回复: 勤奋的同学,你好。生产车间发生的计入制造费用的有:企业生产车间发生的水电费、固定资产折旧、无形资产摊销、管理人员薪酬、劳动保护费、国家规定的有关环保费用、季节性和修理期间的停工损失的的等。生产车间发生的计入管理费用的:生产车间闲置的固定资产折旧和无形资产摊销、固定资产修理费。如果同学都很明白了,麻烦帮老师点个五星好评哦,感谢~祝你早日通过考试

- 金融类

- ACCA

- 证券从业

- 银行从业

- 期货从业

- 税务师

- 资产评估师

- 基金从业

- 国内证书

- CPA

- 会计从业

- 初级会计职称

- 中级会计职称

- 中级经济师

- 初级经济师

- 其它

- 考研